Qu’est-ce qu’un chèque de paie ?

Quel est le chèque de paie ?

La fiche de paie est un document obligatoire remis au salarié contenant des informations sur l’employeur et le salarié, ainsi que sur les éléments de la rémunération et des cotisations sociales du salarié.

Quand est-ce qu’il est remis en place ?

Le chèque de paie doit être remis à l’employé après chaque cycle de paie . En général, un cycle de paie correspond au mois civil. Cependant, dans certains cas, plusieurs fiches de paie sont produites au cours d’un mois civil. Il s’agit notamment de :

- Employés ayant plusieurs contrats qui ne sont pas postérieurs au cours du même mois

- Intermittent du spectacle Employés saisonniers

- Travailleurs

- temporaires

La loi ne précise pas de date limite pour le versement du salaire au salarié. Toutefois, il doit être livré dans un délai imparti raisonnable. En cas de retard de livraison, le salarié peut demander réparation des dommages devant les tribunaux en cas de blessures subies, à condition qu’il soit en mesure de justifier le dommage.

Comment est-ce remis en place ?

Le chèque de paie peut être fourni :

- En version papier, livrée en main propre ou envoyée par la poste

- en version électronique, envoyée par e-mail ou disponible via un espace personnel sécurisé

,

.

Lisez et comprenez votre chèque de paie

Plusieurs éléments constituent la politique salariale, certaines informations sont obligatoires, d’autres sont facultatives :

- Informations sur l’employeur (nom de l’entreprise, numéro Siret,…)

- Informations sur les employés (nom, prénom, adresse, numéro de sécurité sociale,…)

- Les éléments du contrat du salarié (emploi, qualification, heures de travail,…)

- Compteurs de vacances Les éléments de

- la rémunération du salarié

- Cotisations sociales Le

- réseau imposable et la retenue

- à la source Le réseau à payer

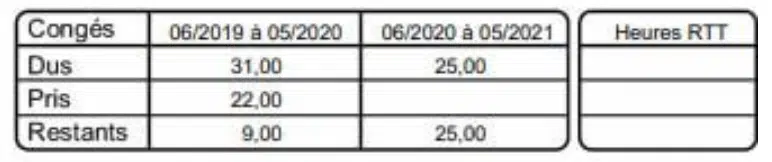

Quittez les comptoirs

Bien qu’ils ne soient pas obligatoires, les compteurs de congés et autres compteurs d’absence (RTT, repos compensatoire,…) sont généralement mentionnés dans le chèque de paie.

- Période de congé acquise entre le 01/06 et le 31/05 de l’année précédente à prendre

- pendant la période de vacances en cours

- Période de congé acquis entre le 01/06 et le 31/05 de la période de vacances en cours

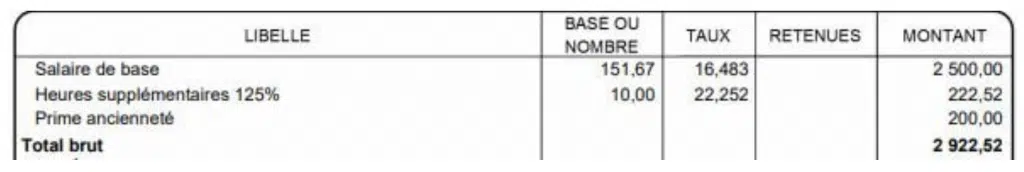

Les éléments du salaire brut

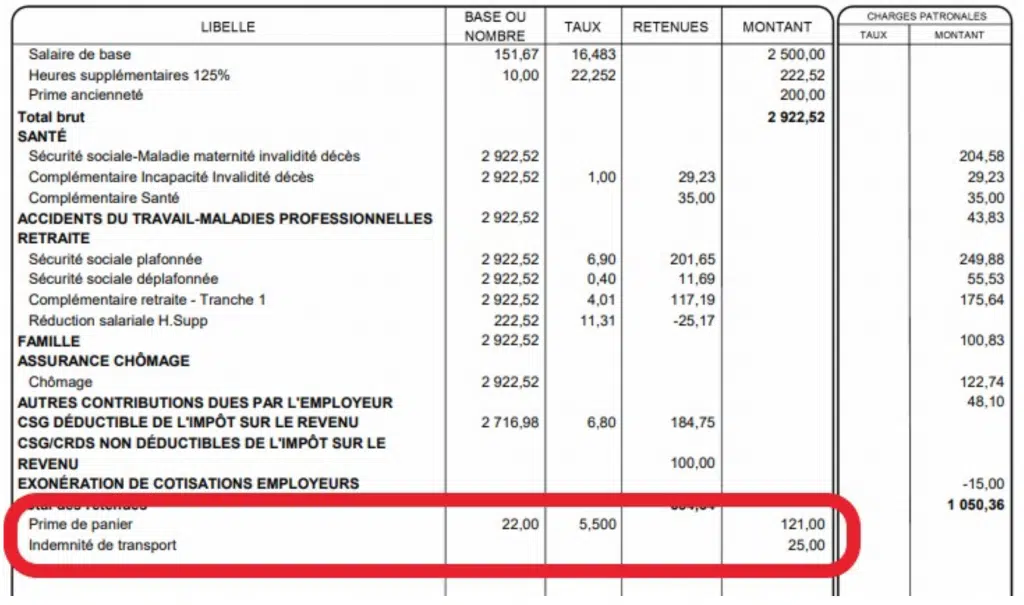

En haut de la newsletter se trouvent les éléments de rémunération soumis à des cotisations sociales . Il s’agit de tous les postes salariaux qui ne sont pas exemptés de cotisations sociales. Nous pouvons mentionner dans en particulier :

- Salaire de base de l’employé

- Récompenses

- extraordinaires

- Indemnité de dimanche/jour férié Augmentation

- en nature

- Toute indemnité assujettie à des cotisations (exemple : indemnité de repas partiel dépassant

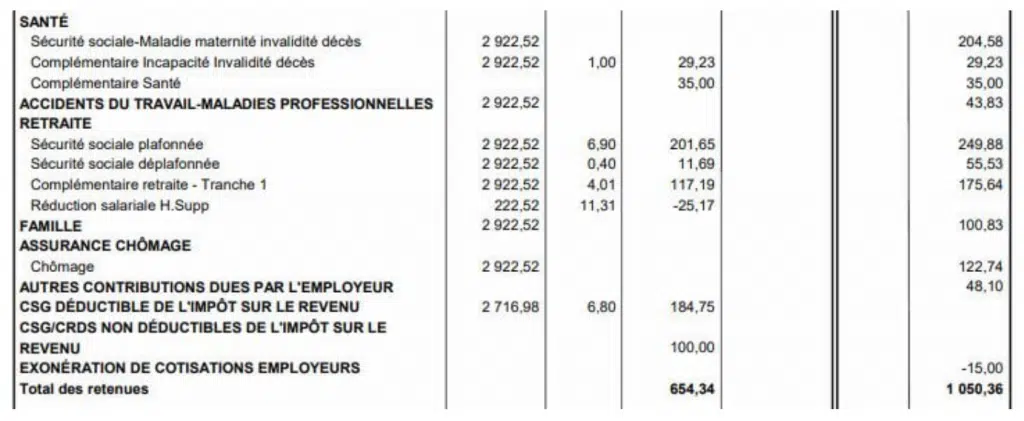

Cotisations sociales

La fiche de salaire doit indiquer la base, le taux et le montant des cotisations sociales . Notez que les tarifs de l’employeur ne figurent plus sur la feuille de paie après la réforme de la clarification de la feuille de salaire le 1er janvier 2017.

Après cette réforme, les cotisations sociales ont été regroupées en fonction de la destination .

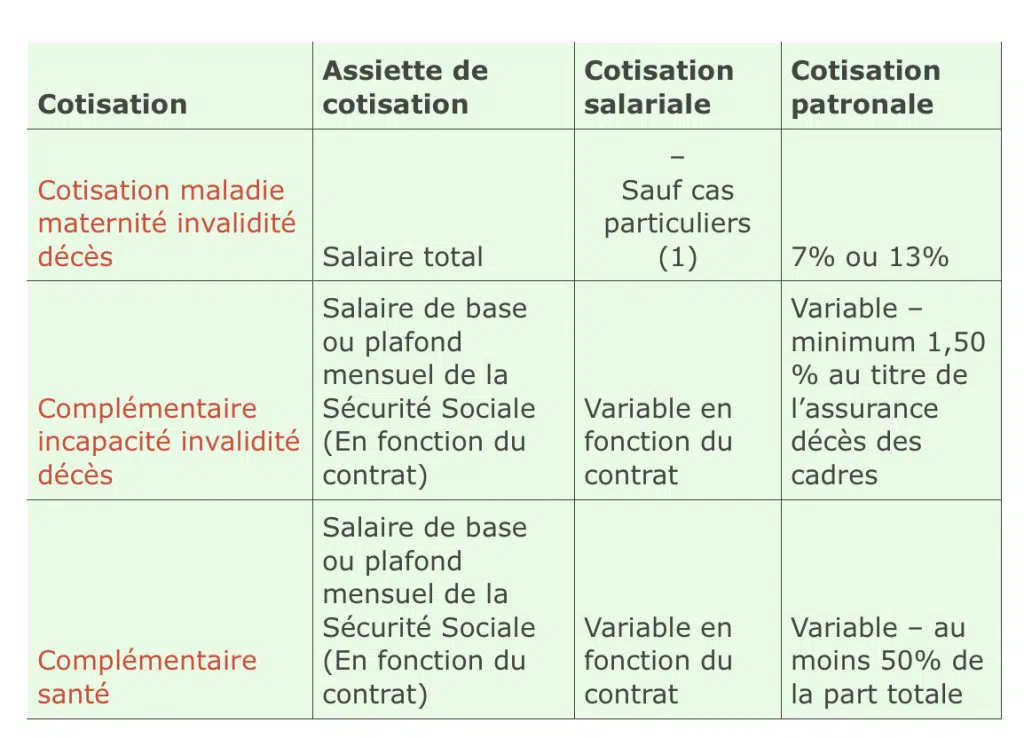

La section de la santé

Cette section inclut les contributions suivantes :

- La contribution de la maladie, de la maternité, de l’invalidité, du décès qui finance la sécurité sociale, en particulier pour le versement des prestations pensions journalières et d’invalidité ;

- Le décès d’une invalidité complémentaire due à un handicap : est un complément plus connu sous le nom de régime de pension qui permet au salarié de bénéficier d’une indemnisation en plus des prestations de sécurité sociale et d’une pension en cas de décès du salarié ou sa famille ;

- Santé complémentaire : oui Il s’agit de cotisations au régime de pension « frais de santé », plus communément appelé hypothèque qui permet au salarié de se faire rembourser des frais de santé au-delà des remboursements prévus par la sécurité sociale.

(1) 1,50 % pour les départements du Bas-Rhin, du Haut-Rhin et de la Moselle, 5,50 % pour les salariés non domiciliés fiscaux en France La section des accidents du travail

Il s’agit de la contribution pour les accidents du travail/maladie professionnelle qui finance les risques associés aux accidents sur le l’emploi et les maladies professionnelles des employés. Cette contribution relève de la seule responsabilité de l’employeur.

Son taux varie en fonction de la main-d’œuvre et de l’activité de l’entreprise, ainsi que du taux d’accidents du travail et de maladies professionnelles dans l’entreprise. Urssaf en informe l’entreprise chaque année.

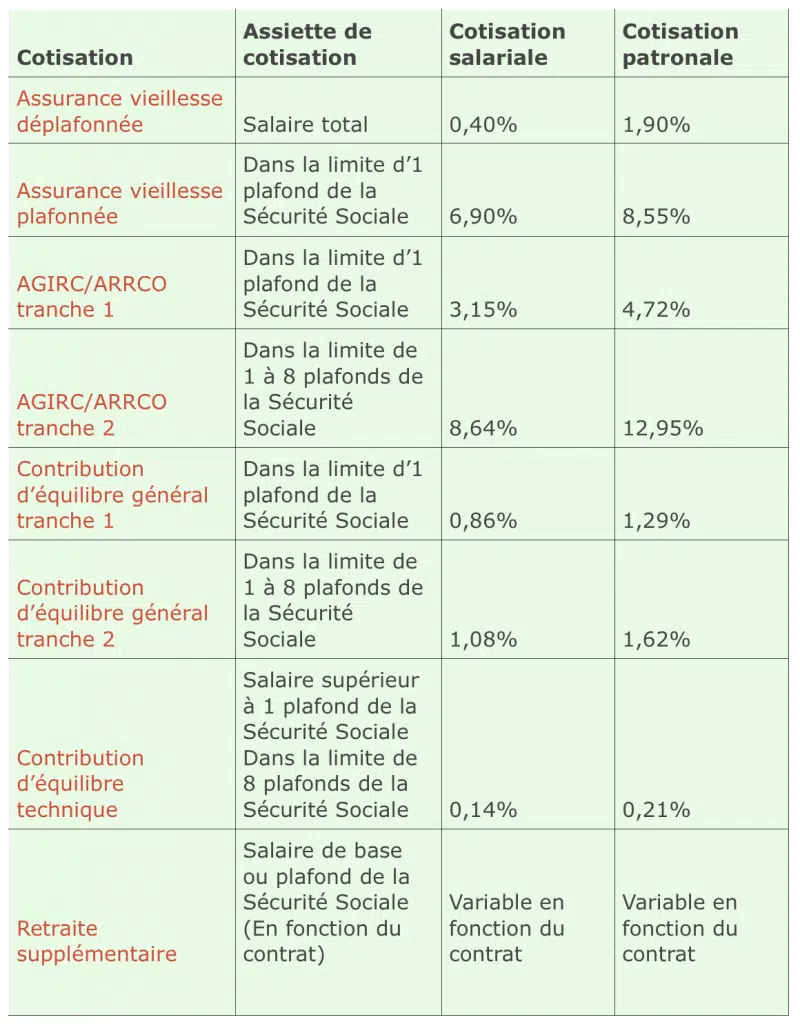

La section Retraite

Cette section comprend les cotisations qui financent le régime de retraite de base et complémentaire . Certaines entreprises optent également pour une pension supplémentaire pour garantir à leurs employés une meilleure couverture de retraite.

La section Famille

Il s’agit de la contribution qui finance les allocations familiales. Son taux principal, exclusivement celui des employeurs, est de 5,25 %. Il est réduit à 3,45 % pour les salaires inférieurs à 3,5 SMIC .

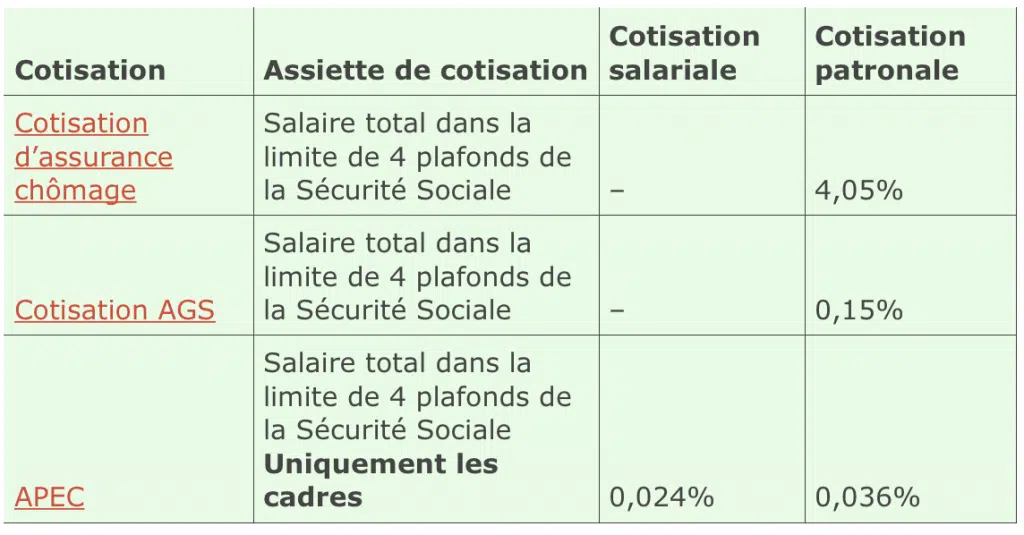

La section de l’assurance-chômage

Dans cette section, vous trouverez les cotisations qui financent l’assurance-chômage .

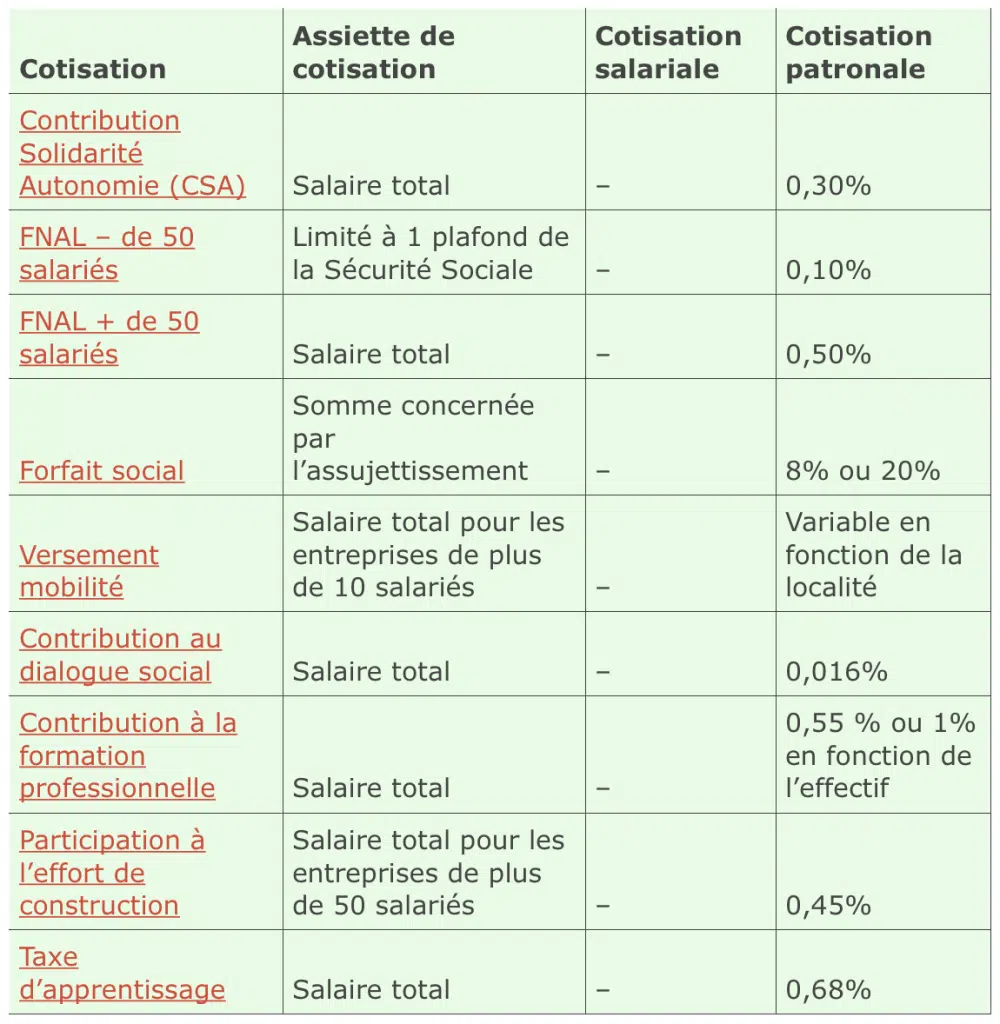

Autres cotisations dues par l’employeur

Les autres cotisations dues uniquement par l’employeur sont cumulées dans cette section. Il s’agit notamment de contributions financières :

- Actions visant à promouvoir l’autonomie des personnes handicapées ou âgées

- Aide au logement

- Transports publics

- Syndicats d’employeurs et de travailleurs

- Formation

- Learning

Professional

Building

CSG/CRD

La CSG/CRDS est une contribution exclusivement supportée par le salarié qui complète les régimes d’assurance maladie , les allocations familiales, le fonds de solidarité vieillesse et le fonds de solidarité nationale pour l’autonomie.

partie de la contribution est déductible de l’impôt sur le revenu d’un montant de 6,80 %, l’autre partie n’est pas déductible d’un montant de 2,90 %, c’est-à-dire que cette fraction n’est pas déduite du salaire brut pour le calcul du réseau imposable Fait utilisé pour calculer la retenue à la source.

La base de contribution est composée de :

- Réduction du salaire brut de 1,75 %

- de la part de l’employeur dans les régimes supplémentaires de retraite, de santé et

de retraite soumis à la CSG/CRDS (part de certaines indemnités de licenciement, participation aux bénéfices,…)

La réduction globale des cotisations patronales

Il s’agit d’une réduction des cotisations patronales pour les salaires inférieurs à 1,6 SMIC .

Principe de régularisation progressive

Le plafond de la sécurité sociale, les fourchettes de cotisation, les seuils de taux réduit et la réduction globale des cotisations patronales est calculée annuellement en régularisation progressive .

Votre formation sur ce sujet « PAIE — NIVEAU 1 » 3 jours : à distance ou en face à face

|

Éléments de rémunération exemptée de cotisations sociales

Certains articles sont exemptés de cotisations sociales dans certaines limites. Il s’agit principalement des indemnités versées par l’employeur pour compenser les dépenses engagées par le salarié. Ces articles se trouvent généralement en bas de la newsletter.

Impôt net imposable et retenue à la source sur le revenu

L’assiette fiscale nette utilisée pour calculer la retenue à la source est calculée comme suit :

Salaire brut — cotisations salariées part non déductible 2,90 % CSG/RDS contribution hypothécaire de l’employeur

À partir de l’assiette fiscale nette, le montant de la retenue à la source versée au Trésor par l’employeur est calculé.

Le réseau de paiement

La dette nette est calculée comme suit :

Salaire brut — cotisations des salariés postes de rémunération non soumis à cotisations — retenue à la source allafonte